美国国家科学基金会发布的《2018科学与工程指标》显示,美国科技实力依然全球领先,但中国的科技实力正迅速提升。

2018年1月18日,美国国家科学基金会(NSF)发布了《2018科学与工程指标》(2018 Science&Engincering Indicators)报告。该报告每两年发布一次,旨在介绍美国科学、技术与工程领域的发展情况。以下为《2018科学与工程指标》报告中全球背景下美国科学与工程(S&E)现状概览部分的摘译。

引 言

自21世纪以来,由于全球各地区、国家和经济体对科学与技术的持续投资,全球S&E研究、教育和商业活动的格局已发生了巨大的变化。之前主要分布在美国、西欧和日本的科学与工程能力已扩展到了发展中国家,尤其是投入巨资建立自己科技能力的中国和其他东南亚国家。本概述纵览了全球S&E的现状,提供了大量可比数据,以检验跨区域、跨国家和跨经济体的各项S&E指标,用以比较S&E培训、科研产出、知识产权的创造和利用以及知识密集型产业的产出,并说明了变化中的S&E模式如何对美国和其他主要全球参与者相对地位的影响。

S&E指标描述了向知识密集型经济发展、S&E领域内合作与竞争日益增多的全球性趋势下,国际和美国国内S&E的动态发展。在知识密集型经济中,S&E研究及其商业化应用,以及其他脑力工作日益显示其重要性。越来越多的经济体依赖于有技能的劳动力和持续的研发投资,以产生更多的知识流、新技术和新发现。由此产生的知识和发现导致产生更多新的或改进型的产品和工艺以及许多行业的增长,特别是生产航天器、药品和计算机的制造业,或具有相当规模的金融、商业、教育和卫生服务。知识密集型生产在世界范围内不断增长,日益成为发达国家和发展中经济体的一个特色。这些产业的产品和服务中许多是21世纪新开发的,它们有助于各国融入全球市场并参与竞争。S&E活动也体现了一个国家的政策和投资。在当今的知识经济中,教育、研发和生产活动相互关联,密不可分。在全世界范围内流动的学生和研究人员以及国际贸易、全球供应链和全球基础设施的发展与合作,将全球知识经济活动联结在一起,形成国家级的S&E信息,各国丰富多样各具特色的S&E信息一起形成一个更广泛的全球性的S&E活动概览。

相比美国和世界上其他发达国家,概述突出了发展中国家强劲的增长趋势,特别是中国。快速增长往往发生在经济和技术发展的早期阶段,随着社会经济的成熟而渐渐放缓速度。由于发展中国家将资源集中在研发、教育和知识密集型生产与贸易方面,这些地区最初的高增长率可能超过发达国家,从而有可能向着超过发达国家各项指标的趋势发展。这种增长率变化趋势是否会持续下去以及将持续多长时间是一个重要的问题,且将受到整体S&E环境以及在这种趋势下经济、社会和政治力量的影响。

S&E劳动力

创新型的、以知识为基础的经济需要有具有高水平科学与工程技能的劳动力以及能够产生足够数量劳动力的教育体系。认识到这一点,很多国家的政府优先提高了高等教育的普及率。与此同时,各国竞相吸引最优秀的人才,导致高技能劳动力的流动性增加,全球范围内需要S&E技能的工作越来越多地集中于某些特定领域。

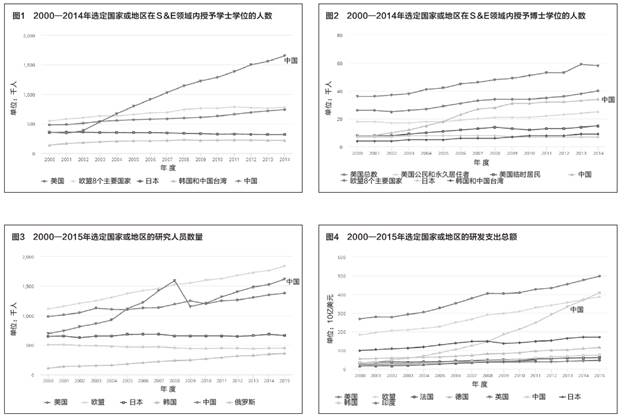

根据最新统计,全球获得S&E学士学位的人数总计超过750万,其中几乎一半以上的学位是在两个亚洲国家被授予的:印度(25%)和中国(22%);另外22%在欧盟和美国被授予(见图1)。2000年至2014年期间,中国获S&E学士学位的人数增长了350%以上,增长速度和数量都超过了其他主要发达国家和地区。

不同于S&E学士学位,美国和欧盟在全球各地授予了大量的S&E博士学位(见图2)。美国的研究生教育对国际留学生仍然具有特殊的吸引力。从低起点起步的中国,随着时间的推移,S&E博士学位获得者的数量也在迅速增加。在美国,有相当一部分的博士学位授予了持有临时签证的国际留学生。2014年,临时签证持有者(不包括在国外出生的持有永久签证的学生)获博士学位的占1/3以上(37%),他们中一半或更多人主要来自中国和印度等亚洲国家。

全世界范围内从事研究工作的人员一直在迅速增长,亚洲部分地区的增长势头更为强劲。与授予S&E博士学位的趋势相类似的是,美国和欧盟的研究人员的人数较多,但中国正迎头赶上(见图3)。2008年中国科研人员的数量是2000年时的两倍以上,后面几年研究人员的数量也一直在持续大幅增长。美国和欧盟以较低的增长率平稳增长。例外的是日本(相对持平)和俄罗斯(有所下降)。

研发支出与研发强度

S&E教育不断扩大,科研人员不断增加,与之伴随的是研发支出强劲而广泛的增长。全球研发支出总额在2000年(7?220亿美元)至2015年(19?180亿美元)增长超过一倍,显示了全球投资转向知识与技术的趋势。

全球研发活动仍集中在北美洲、欧洲和东南亚地区。以国家而论,研发支出最大的是美国,其次是中国(研发支出已超过欧盟总和)和日本(见图4)。2015年,美国、中国和日本的研发支出总和占全球研发支出总额的一半。过去10年里一个显著的趋势是东南亚地区的研发支出明显增长。中国继续显示了最有力的研发增长,2000年至2015年期间占全球研发支出增长的近1/3。

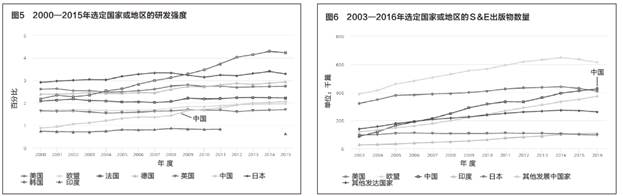

尽管美国在研发方面的投入远超过其他任何一个国家,但其他几个较小经济体的研发强度更大,即研发支出占国内生产总值(GDP)的比例更高。2015年,韩国与以色列(图中未标出)并列榜首,分别为4.2%和4.3%;美国的研发强度为2.7%(见图5)。过去10年中,欧盟作为一个整体研发强度逐渐上升,其2020年五大目标之一是实现研发强度达到3%。中国虽然起步基础较低,但研发强度在过去10年里大幅上升。

在许多国家,由于企业是研发资金的主要来源,政府对达成研发强度目标的直接控制能力有限。2015年美国企业在研发投资中所占比例约为62%;德国、中国、韩国和日本约占66%~78%。政府部门资助的研发投资在许多国家是第二个资金来源,在美国约占研发投资总额的26%,韩国、英国和德国占24%~35%,中国占21%,日本占15%。

在美国,联邦政府是大学、非营利组织、联邦机构以及联邦政府资助的研发中心(FFRDCs)研发资金的主要来源。然而,在2010到2015年的后衰退时期,美国联邦政府资助的研发资金所占份额从30%以上下降到25%左右。在此期间,企业研发引领了美国研发的整体增长。联邦政府拨出大量资金用于基础研究(占2015年拨款总额的44%)和应用研究(占2015年拨款总额的36%)。

每个国家的基础研究、应用研究和试验发展都有自己的相对重点。中国的基础研究只占了研发总支出的5%左右,相比之下美国将研发总支出的17%用于基础研究,包括一些还没有具体应用设想的基础研究。然而,2015年中国的基础研究投入达210亿美元,远超过对基础研究更为重视(占每年研发投资的24%)的法国(150亿美元)。中国将84%的研发资金(相比之下,美国为64%)直接投入材料、生产设备、系统和方法的生产或开发,包括原型机和工艺过程的设计和开发等。

科研出版物

研究产生新知识和S&E出版物数量是衡量科研活动的测量指标之一,被广泛用于国际科研活动的比较。美国、欧盟和发达国家的S&E出版物占了大部分。然而,与研究人员和研发支出趋势相似,近年来中国和其他发展中国家S&E研究产出的增长速度要快得多。自2003年以来,中国的S&E出版物数量增长了近5倍,因此中国的科研出版物产出在绝对数量上,如今已超过美国(见图6)。其他发展中国家的研究产出也在迅速增长,特别是印度和巴西。不同国家和地区的科学研究重点有所不同。生物医学领域――对知识密集型和技术先进型经济至关重要的领域――的出版物数量占全球出版物总数的57%。

一个国家的研究人员引用另一个国家研究人员发表的研究成果的这种引用模式是跨区域知识流动的标志。尽管有语言因素,但期刊文章的引用仍是科研产出与影响的一个常用指标。美国的出版物是被引用最多的。衡量一个地区科研影响力的一个标准是该地区出版物在世界上引用最多的前1%的出版物中所占份额。美国的比例一直稳定在1.8%~1.9%,欧盟在2000年至2014年间从1%增长到了1.3%,中国从0.4%增加到了1%(见图7)。

发明、知识转移与创新

S&E研究以及由此产生的知识是创新过程的一个重要组成部分,这些活动有助于提高一个国家的创新能力。创新被描述为一个相互关联的系统,一个将知识从科技活动转化为对社会和经济产生好处的过程。发明是实现一些新的潜在用途的过程;知识转移来自于企业、政府、学术界、其他组织和个人之间的科学与技术转移,以最终转化为商业应用和其他用途;当新的或显著改进的产品或过程出现时,创新就发生了。2018年的S&E指标报告选择了专利和风险投资作为比较指标,前者是一项重要的发明指标,后者是将发明转化为创新和实际应用的重要催化剂。

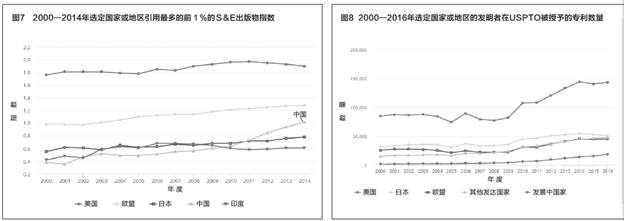

发达国家在全球专利中占主导地位,亚洲几个国家从较低起点开始已有了显著的增长。美国专利和商标局(USPTO)2016年在全世界范围内授予的专利超过了300?000项,美国、日本和欧盟占了USPTO所授专利的大部分(见图8)。相比之下,自2000年以来世界其他国家发明者被授予专利权的数量大幅增加,其中发展中国家授予的专利增加了13倍多,而2008年美国在USPTO授予专利中所占份额则下降到了只占一半以下。中国和印度被授予USPTO专利所占份额仍然相对较少。另外,中国专利局授予的专利数量增长速度已超过美国专利商标局和其他主要专利局。与USPTO不同的是,实用型专利在中国不会受到过度审查,在中国专利局申请专利的绝大多数是中国公民。

与知识和技术密集型(KTI)产业密切相关的三大技术类知识在美国专利商标局2016年授予的专利中占了60%以上。这三大类技术是:信息通信技术(ICT),测试、测量和控制,化学与健康。另外与KTI产业相关的材料和纳米技术占2016年美国专利的2%。

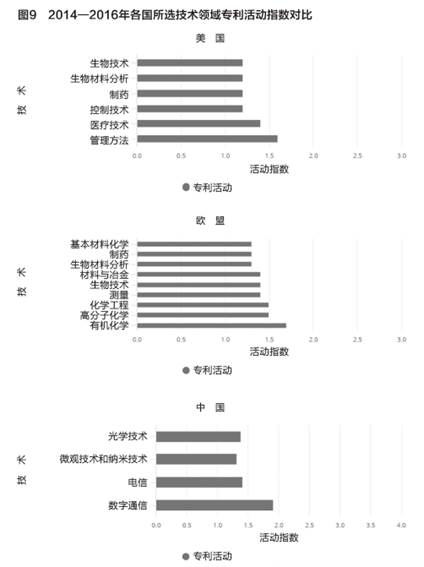

每个国家的专利反映了各个国家不同的优势。美国和欧盟的专利授权主要集中于测试、测量和控制领域(如生物材料分析、生物技术和制药等)以及化学与健康(见图9)。与美国和欧盟国家形成对比的是,中国、日本、韩国和中国台湾的专利主要集中于ICT技术和光学领域,尤其是日本的半导体技术。另外,纳米技术也是中国、韩国和中国台湾专利活动的重点。

知识转移包括从发明人到用户的技术转让和传播,是创新体系的关键组成部分。这种转让和传播可以通过知识产权的使用费来衡量知识产权的流出量,这可在大致上反映一个国家具有商业价值知识产权的产出。知识产权出口的收益集中于美国USPTO专利权的主要获得者:美国、欧盟和日本。2016年美国的知识产权出口收入为1?220亿美元,欧盟为660亿美元,日本为390亿美元。然而,2008年至2016年之间,美国所占份额下降,世界其他国家和地区所占份额翻了一倍多,从6%增加到了16%(见图10)。

将发明转化为创新和实际用途的另一个重要组成部分是获得融资。风险资本投资是支持有可能成功商业化的新兴技术的一个指标,2016年全球风险投资约为1?310亿美元。美国吸引了一半以上的风险投资,但随着其他国家,尤其是中国提升了开发新技术的能力,美国所占份额一直在下降。中国从一个较低的基数上开始增长,2013年投资从近30亿美元迅速跃升到2016年的340亿美元(见图11),其全球市场份额从5%上升到27%。

知识和技术密集型经济活动

S&E教育和研发投资带来了高技能的劳动力和新的科技知识,这些变化以同行评审文章、专利和无形资产的形式表现出来。随着时间的推移,这些投资也以产品、服务和工艺流程的形式促进经济活动。S&E知识越来越成为促进市场生产的关键因素。积极接受新知识、促进技术进步的行业占全球经济产出的近1/3(31%),这些行业横跨制造业(如飞机和航天器,计算机设备,通信设备和半导体,化学制品和药品,测试、测量、控制仪表,汽车及配件,铁路和其他运输设备,机械)和服务业(如教育、卫生、商务、研发、金融和信息服务)。

从历史上看,KTI行业主要集中在发达国家,如美国和欧盟。美国GDP的38%来自KTI行业,在大国经济体中处于领先地位。但是,以中国为首的发展中经济体,随着S&E能力的提升,也在成为发展KTI行业的主要参与者。中国的增长比发达国家要快得多,在许多技术密集型制造业中已成为世界上的最大生产国,但在知识密集型(KI)服务行业的相对地位并不太靠前。

一个国家的KTI商品和服务出口反映了其在国际市场上的竞争能力。2016年全球范围内高技术产品出口总额达2.6万亿美元,以信息和通信技术产品为主导。中国是世界上最大的高技术产品出口国(占全球份额的24%),并保持了较大的贸易顺差(通过交易产品的总市场价值计算)。然而,由于中国的许多出口商品都由从其他国家进口的零部件组成,中国的出口和贸易顺差就附加值而言,可能增值不多。接下来是欧盟(占17%)、美国(占12%)和中国台湾(占11%)。越南的高科技出口增长率是最快的,已经成为手机等ICT产品的低成本装配国。

技术密集型制造业是KTI行业中最为全球化的行业。例如,高技术制造业中的通信、半导体和计算机行业,由于制造业所在地往往远离最终市场,因此具有复杂的全球价值链。中高技术制造业,如汽车、零部件和电器设备,也具有全球价值链,制造业所在地通常离最终市场较近,或者与最终市场在同一地点。

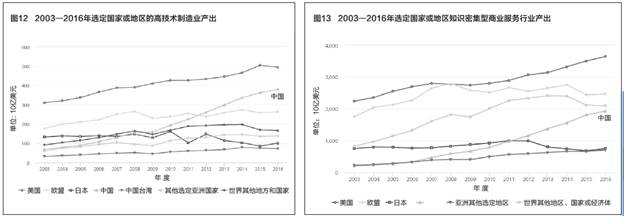

高技术制造业中,美国和中国是全球最大的供应商(分别占全球份额的31%和24%)。中国的产量急剧上升,随着时间的推移,现在超过了欧盟(见图12)。与其他S&E指标的专业化模式一样,各个地区都有一些不同类型的经营活动。美国在航空航天以及测量和控制仪器方面拥有较强实力,如导航仪器、计算机和通信设备等;欧盟在航空航天和测量控制仪器这两个方面也拥有较强的实力;中国是高技术制造业一个大分支――信息和通信技术(ICT)的最大生产国,占有34%的全球市场份额。尽管中国发展迅速,中国的高技术制造业还将继续严重依赖于低附加值的活动,如总装。例如,在半导体行业中,尽管中国企业已经获得了全球市场份额,在智能手机和其他电子产品生产中,中国在很大程度上仍依赖于国外公司提供的半导体组件。在医药行业(中国是世界第三大药品生产国),中国制药企业的大部分产出都是非专利药,生产设施的建设也控制在美国和欧盟的跨国企业手中。相比之下,欧盟和美国是两个全球最大的制药生产商,研发重点是生物制剂、疫苗、干细胞治疗以及紧密一体化的药物研究和测试。发达国家的制药企业可持续进行高附加值的商业活动,因为他们拥有更多的技术工人,知识产权保护意识也更强。当然,随着中国一些公司对研发设施的继续投资以及产学研合作的加强,中国产业有望进入新兴和复杂的技术领域。最近的发展表明,中国为建立S&E能力的快速投资可能已经打开了一条通往生产先进产品的途径。例如,过去几年里中国在超级计算机(一个在10年前还少有存在感的领域)能力方面已取得了显著进展;中国制造的第一架喷气式客机――中国商飞C919――2017年成功完成了首次飞行试验,中国在向价值链上游转移以及在先进技术领域内成为全球竞争者的计划中迈出了关键一步。

中高技术制造业(不包括药品在内的其他化工产品以及机械和设备、汽车和零部件、电机和电器、铁路和其他运输设备等)2016年全球产出附加值总计为3.3万亿美元。这些行业由于重型产品和零部件的运输成本很高,企业的生产地和最终市场通常相距较近。中国是中高技术制造业的全球最大生产国(占全球份额的32%),美国和欧盟大致并列第二(全球占有率分别为20%和19%),日本为第三大生产国(全球占有率为10%)。

除了技术密集型制造业外,KTI行业还包括教育、卫生以及在2016年附加值总共达11.6万亿的一系列商业服务。知识密集型商业服务包括金融,工程、咨询和研发服务以及信息服务。全球一半以上的知识密集型商业服务输出来自美国(31%)、欧盟(21%)、中国(17%)和日本(6%)(见图13)。虽然中国知识密集型商业服务输出的相对实力不如制造业那么强,但正在取得越来越快的进步。其他发展中国家,如印度和印度尼西亚占全球商业KI服务输出的份额也在日益增长。

总 结

在过去的二三十年里,各国越来越多地将科学和技术能力视为经济增长的引擎。许多国家加强了在各个领域内建立科技能力的努力,并从中受益。传统上以美国、西欧和日本为中心的全球科学与工程概况正在日益向多极化趋势发展。

总的来说,S&E增长在发展中国家比发达国家快,即使发达国家的绝对活动水平仍在不断上升,历史上占主导地位的发达国家在全球S&E活动中所占份额也在缩小。中国正在前所未有地快速和持续增长,印度、韩国和其他亚洲经济体也和世界其他国家一样,在他们各自相对较强的领域内发展,所有这些都提高了全球的S&E能力。

发达国家的学术机构继续作为卓越中心进行高影响力的S&E研究,并为来自世界各地的留学生提供研究生教育。美国继续在高科技和高影响力的S&E研究方面取得领先地位,这一点从其出版物被大量引用可以得到证明。发展中国家的学术机构产生S&E研究生的数量在不断增加,其中中国产生S&E研究生的数量领先于其他国家。

亚洲地区的研发支出在迅速发展,特别是中国和韩国。美国和欧盟仍在继续增长,但增长速度较慢。因此,中国的研发支出已仅次于美国。中国的研发支出、S&E学位(包括学士学位和博士学位)人数和S&E出版物的数量都在同时增长。

与研发和知识产权有关的活动正在日益多极化,一些相对较小经济体的S&E发展似乎有他们各自擅长的领域,以色列、韩国、中国台湾和新加坡等国家和地区的S&E活动主要集中在东南亚部分地区。日本与知识创造有关的S&E活动(如S&E出版物所占份额)有所下降,但总的出版物数量和专利所占比率仍然很高。韩国和中国台湾在专利申请和知识产权出口方面都经历了一个快速增长的过程。

KTI的生产和贸易在全球产出中所占份额越来越大,并与S&E教育和研发活动方面的投资密切相关。高技术产品的生产和装配在发展中国家蓬勃发展,特别是在中国,其ICT和医药制造业已占了全球生产很大的份额。高技术产品出口主要集中在亚洲,其中中国占了全部出口的1/4。不过这种生产活动往往代表了全球供应链的最后一环。但随着中国S&E能力的提高,正在逐步向产品价值链的上游移动。发达国家,特别是美国、欧盟和日本仍然占据了知识密集型商业服务生产和出口、专利权转让、知识产权使用的大部分,尤其是知识产权活动主要集中在发达经济体。这些发展反映了全球S&E价值链的各个组成部分,不同地区和国家都根据其相对优势为全球科技活动做出贡献。

S&E发展的本质是创新思想和技术突破,本概述提供的是世界在某个特定时间点的“快照”:一个由全球基础设施捆绑在一起的、动态的、快速变化的、一体化的、相互依存的、有竞争力的S&E概览。

资料来源 NSF

责任编辑 田心