(上海新药研究开发中心)

全球制药工业正在发生很大的变化,公司间的相互兼并是这些变化中的重要特征之一。制药大公司间、制药公司和生物技术公司之间的战略性兼并,不仅形成了制药工业中的“巨兽”,改变了总体力量格局,更重要的是提高了一个企业的市场占有水平,重组了其研究开发力量,完善了其经营销售网络,进一步改善了盈利状况。医药工业正在我国蓬勃发展。现代生物技术的开发利用也已经得到各方面的重视,制药企业正在通过股份改造、产权重组和合资合作等手段,寻求更大的发展,在我们建立社会主义市场经济体系,深化体制改革,加快企业改组,强化技术改造的过程中,了解全球制药公司间的兼并活动,无疑对我们有很大的启迪作用。

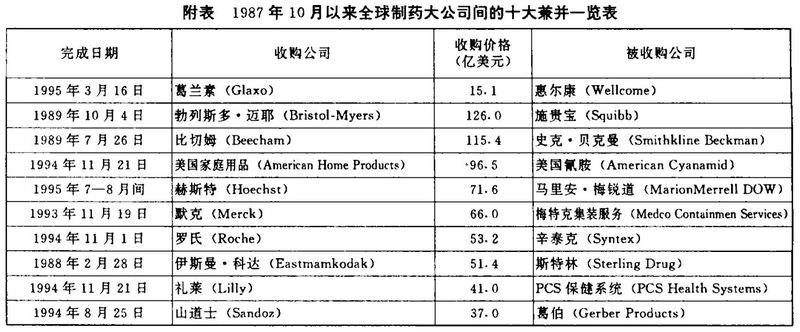

十起大兼并活动

自1987年10月全球股市发生大震荡以来,全球制药工业发生了10起30亿美元以上的重大兼并活动,其中葛兰素公司今年3月对惠尔康公司的兼并,在全球商业兼并史上位列第三(附表)。今年8月下旬又传来消息,瑞典法马西来公司不久将与美国的普强大药厂合并,双方正在讨论的协议价值可能高达130亿美元。

上述这些兼并活动一般来说,并没有破坏被收购公司原有的盈利核心部分,而是通过改善管理,用足够的人力资源建立起共同的企业文化,使之优势互补,达到最佳水平。

兼并活动的特点

1. 欧洲制药企业通过兼并不断壮大

据不完全统计分析,全球25家年销售额在30亿美元以上的处方制药企业,今年的销售总额预计将达到1444.1亿美元,占全球2260亿美元的处方药品市场的63.91%,比这些公司去年的销售总额递增22.7%。在25家主要处方药制药企业中,美国占了8家(默克、布迈施贵宝、辉瑞、美国家庭用品、强生、礼莱、先令葆雅、雅培),欧洲占了14家(德国的赫斯特、拜耳、先令AG、贝林格尔英格曼,英国的葛兰素惠尔康、史克比切姆、捷利康,瑞士的罗氏、山道士、汽巴嘉基,法国的罗纳普朗克、山诺非,瑞典的阿斯脱拉、法马西亚),还有3家日本公司(武田、三共、山之内)。欧洲制药企业今年的销售将增长28.2%,而美国公司是16.2%,日本公司是15.1%。美国默克公司多年位居世界处方药制药企业的老大位置,尽管今年仍在继续发展,但由于其他制药公司间的相互兼并,而将落到老三的位置。英国葛兰素公司兼并了本国的惠尔康公司,一跃坐上了头把交椅。德国赫斯特公司兼并了美国的马里安梅锐道公司,销售规模居世界第三。

2. 企业规模在兼并中具有重要影响

世界药品市场的主导权正越来越多地掌握在少数一些跨国制药公司手中。中小型制药企业由于在规模效应上难以与大公司抗衡,因此只能在一些细分的市场上寻找突破口。处于发育成长阶段的研究开发导向型制药公司在灵敏性和创新性方面占有优势,但在产品市场开发方面缺乏经验,在资金高强度投入方面缺乏实力,因此也生存不易。我们所熟悉的一些生物技术公司,也正在通过股份的被收购,而逐渐落入主要制药企业之手。如基因技术公司,现在由罗氏公司获得了66%的股份;凯隆公司,由汽巴嘉基公司获得49.9%的股份,强生公司获得30%左右的股份;杰耐瑞克斯研究所,由美国家庭用品公司获得近60%的公开发行股票。

3. 拥有拳头产品的制药企业在兼并中占有优势地位

所谓拳头产品是指处于专利保护期内对治疗某种疾病有特效的药物。葛兰素公司治疗胃及十二指肠溃疡的药物雷尼替丁(Zantac),94年销售额达到36.7亿美元,占其药品销售额的42%;默克公司的心血管药物依那普利(Vasotec),94年的销售额达到22亿美元,占其药品销售额的23%;礼莱公司的抗抑郁药氟西汀(Prozac),94年的销售额达到16.7亿美元,占其药品销售额的32%,阿斯脱拉公司的消化系统药物奥美拉唑(Losec),94年的销售额达到14亿美元,占其药品销售额的39%。拳头产品的销售使企业获得了很大的利润,并为实施战略性兼并计划提供了资金支持。一些公司由于拳头产品专利过期,其他公司也可以组织生产,并采用了廉价战略,故拳头产品的市场占据份额和销售额迅速下降,若无新的拳头产品出现,则企业在全球制药业中的地位迅速下降。许多企业一方面自行组织研究开发,同时把更多的精力放在对其他机构研究开发项目的关注上,及时购买成果,壮大自身力量。任何一家制药企业都会有研究投资失败的时候,都会有盈利不增长甚至下降的时期:但任何一家制药企业在财务上的成功,其基础必定是新产品的成功。因此,维持适当的研究开发费用,对获取良好的投资回报是必不可少的。

4. 水平型兼并加强了收购公司在某些领域的力量

水平型兼并往往是同类企业间的兼并,其实质是增加了收购公司经营范围中的内容,增强了其在某些地区的市场占有水平或在某一领域的力量。以赫斯特公司对马里安梅锐道公司的兼并为例,赫斯特公司1994年在美国药品市场上的占有率不到1%,即少于6.5亿美元,而马里安梅锐道公司94年在美国药品市场上的销售额超过18亿美元。赫斯特公司兼并马里安梅锐道公司之后,扩大了其产品在美国市场上的销售,增强了品牌效应,使这家德国公司在美国市场上的占有份额有明显上升。山道士公司购买了葛伯公司婴儿食品和营养品部门,以加强其在营养品领域的力量。同时,又计划出售其化学部,以保证力量的集中。水平型兼并成为公司发展战略调整的手段之一。

5. 垂直型兼并超越了收购公司的经营范围,带来新观念

垂直型兼并常常与收购公司原有的经营范围没有关系,因此一般来说比较罕见。但是,近二年来,美国接连出现了制药企业与药品销售商之间的垂直型兼并事件,由于时值美国医疗保险制度改革之际,因此值得关注。93年11月默克公司以66亿美元收购了梅特克集装服务公司,成为全美首家综合制药保健公司,94年5月史克比切姆公司以23亿美元收购了HMO联合保健公司中的多种制药服务公司,94年11月礼莱公司以41亿美元收购了梅克凯森公司中的保健系统公司。综合制药保健公司的出现,不仅扩大了制药公司的销售,同时也有助于扩大特殊疾病的治疗计划,增加医疗保险计划参加者的数量。

6. 制药企业间的兼并价格之高出乎意料

我们知道,一个制药企业的年销售额往往是该企业固定资产总额的很多倍。而当我们分析制药企业间的兼并价格时,我们发现兼并收购价格常常是被收购企业上年销售总额的数倍。以赫斯特公司对马里安梅锐道公司的兼并为例,马里安梅锐道公司1994年全球销售总额的为31亿美元,净收入4.33亿美元,而赫斯特公司的收购价则高达71.6亿美元。兼并价格远远高于被收购公司的固定资产总额,其中不仅包含了对被收购公司无形资产的认定,也是对被收购公司现有产品的市场前景、正在开发产品的市场潜力以及公司产品销售渠道、生产条件等多种因素的肯定。

启 示

全球制药企业间的兼并活动至少给我们以下三个方面的启示:

1. 强强联合已成为制药业发展的大趋势。我们可以通过跨地区的战略性兼并,尽快-成大型支柱产品,并在此过程中盘活国有资产存量。我国医药企业总体规模较小,1994年销售收入排列全国第一的“三九”企业集团,全年销售收入也仅17.3亿元人民币。近年来,陆续有一些医药股份公司上市,但盘子均不大。一旦出现国外大制药公司通过中国证券市场收购我国主要制药企业的话,结果难以想象。

2. 制药企业的长期发展依靠新药的上市,因此必须大大提高研究开发费用在销售费用中的所占比例。科技进步的主体是企业。只有当企业对新药开发的投入大大加强时,发展一批中国首创的具有明确疗效的新药才有希望。

3. 医药产品发展要与医疗保险制度的改革、药品零售网络的完善结合起来。